Stock-to-Flow Modell: Warum Bitcoin in einem Jahr bei $532.400 stehen wird.

In einem Jahr steht Bitcoin bei $532.400 - zumindest nach dem Stock-to-Flow Modell von PlanB. Kann man dem Modell Glauben schenken?

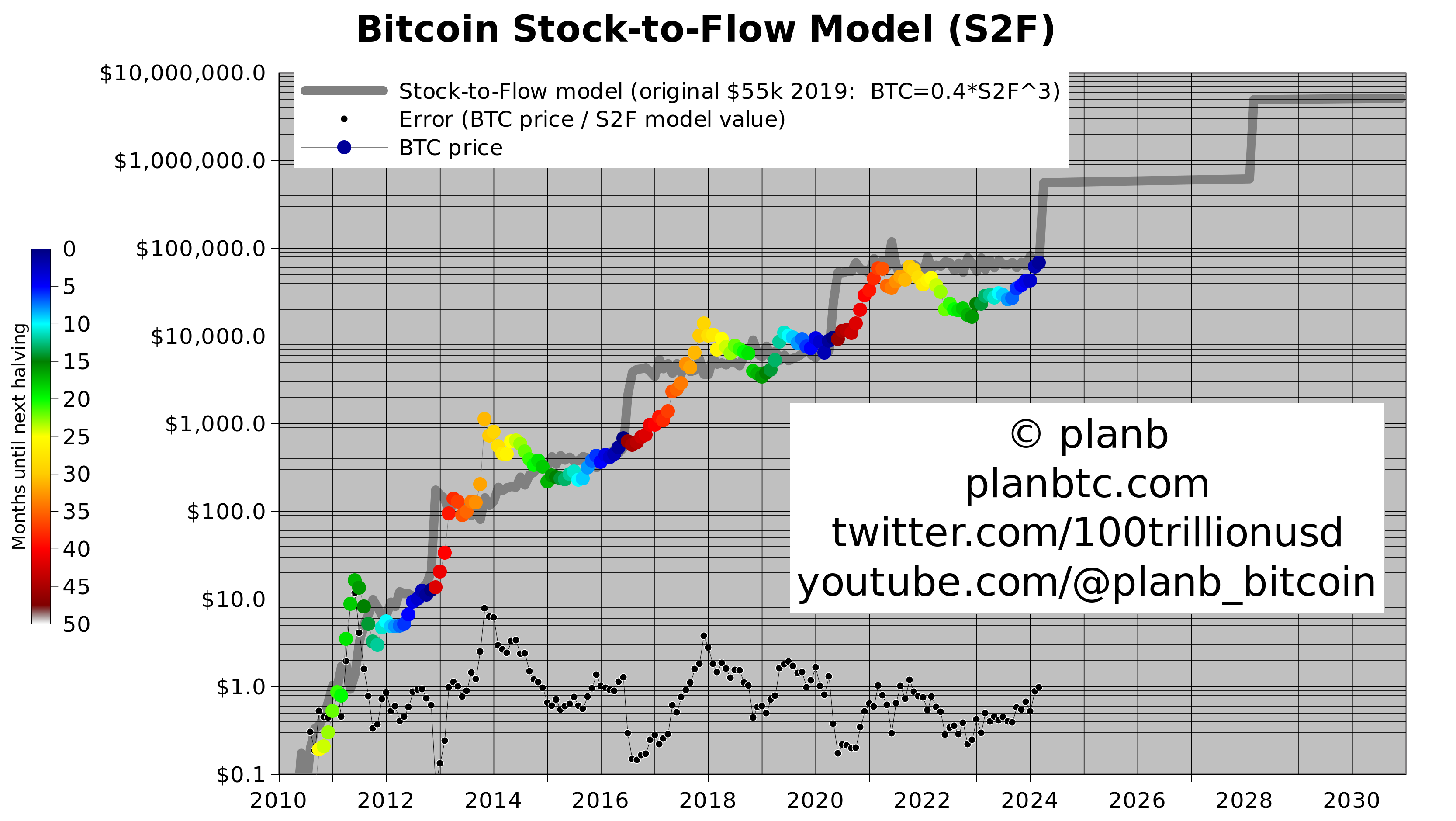

Bitcoin wird in einem Jahr bei $532.400 stehen - zumindest, wenn man dem Stock-to-Flow Modell von PlanB Glauben schenkt. Und tatsächlich: In der Vergangenheit folgte der Bitcoin-Preis ziemlich genau der Trendlinie des Modells.

Doch woher stammt das Stock-to-Flow Modell? Worum handelt es sich genau? Und vor allem: Kann das Modell den zukünftigen Preis von Bitcoin wirklich vorhersagen?

Was ist das Stock-to-Flow Modell?

In einem Satz lässt es sich folgendermassen zusammenfassen:

Das Stock-to-Flow Modell berechnet den Marktpreis von Bitcoin anhand seiner Härte bzw. Knappheit.

Zum ersten Mal wurde das Modell von einem anonymen Analysten namens PlanB veröffentlicht. Er nutzte das Stock-to-Flow Verhältnis von traditionellen Märkten und wandte es auf Bitcoin an.

Die Berechnung des Stock-to-Flow Verhältnis im traditionellen Markt

Wie der Name Stock-to-Flow schon sagt, setzt es das bestehende Angebot (also den Stock) in Relation zu der aktuellen Produktionsrate (den Flow). Das Ergebnis ist eine Zahl, die Auskunft darüber gibt, wie viele Jahre benötigt werden, bis das bestehende Angebot erneut produziert werden kann. Sprich die Härte bzw. Knappheit eines Gutes.

Hier die Formel dazu:

Stock-to-Flow = Bestehendes Angebot / Jährliche Produktionsrate

Lass uns zum Verständnis ein Rechenbeispiel mit Gold machen.

Schätzungen zufolge beläuft sich die gesamte abgebaute Goldmenge auf der Erde auf 208'874 Tonnen. Die jährliche Goldförderung soll dabei etwa 3'370 Tonnen betragen.

Teilt man nun die Gesamtmenge durch die Fördermenge, erhält man für Gold ein Stock-to-Flow Verhältnis von 62. Entsprechend benötigt es mit der aktuellen Fördermenge 62 Jahre, um den bestehenden Bestand erneut herzustellen.

Bitte beachte, dass die Zahlen lediglich auf Schätzungen basieren. Der tatsächliche Bestand kann nicht zuverlässig verifiziert werden. Andere berechnen für Gold deshalb ein Stock-to-Flow Verhältnis von 70. Und wieder andere von 54.

Ein Vergleich zu anderen Gütern

Vergleicht man diese Nummer mit anderen Gütern, wird klar, dass Gold das härteste bzw. knappste Edelmetall ist. Das Stock-to-Flow Verhältnis von Silber wird auf 22 geschätzt. Palladium soll ein Verhältnis von 1,1 haben. Und Platin von 0,4.

Je höher das Verhältnis, desto härter das Gut. Und desto höher ist sein gesamter Marktwert. So ist Golds Marktkapitalisierung bei etwa $14 Billionen. Silber hingegen bei etwa $1,3 Billionen.

Nun...

Wie sieht das Stock-to-Flow Verhältnis bei Bitcoin aus?

Die digitale Währung ist ein Spezialfall. Einerseits, weil der aktuelle Bestand und die jährliche Produktionsrate für jeden verifizierbar ist. Andererseits, und das ist viel entscheidender, weil sich die jährliche Fördermenge durch das Halving ca. alle 4 Jahre halbiert.

In dieser Halving-Epoche, welche in wenigen Tagen endet, war die Produktionsrate bei 328'500 BTC pro Jahr. Das Gesamtangebot beträgt aktuell 19'675'800 BTC.

Somit ist das Stock-to-Flow Verhältnis bei knapp 60.

Wenn Bitcoin die Blockhöhe 840'000 erreicht, wird die Produktionsrate halbiert. Nur noch 164'250 BTC werden jedes Jahr dazukommen. Da der Bestand dann bei 19'687'500 BTC liegen wird, ergibt sich ein Stock-to-Flow Verhältnis von etwa 120.

Und hier ist das Besondere: Alle 4 Jahre verdoppelt sich dieser Wert.

In der kommenden Halving-Periode wird Bitcoin dadurch knapper sein als Gold. Knapper als das Edelmetall, das seit tausenden von Jahren als Geld fungiert hat und seinen Wert seit Ewigkeiten ziemlich gut halten konnte.

Die Preis-Prognose für 2025

Der Bitcoin-Analyst PlanB ist sich sicher:

Das Stock-to-Flow Verhältnis eines Gutes korreliert mit dessen Marktwert.

Dieser Zusammenhang lässt sich mit vergangenen Daten statistisch beweisen. Dazu müssen lediglich historische Preisdaten und bereits erzeugte Bitcoin-Blöcke herangezogen werden.

Wenn sich die Korrelation über die Zeit weiter bewahrheitet, wird auch der Bitcoin-Preis dank der Knappheit-Verdopplung zukünftig ansteigen.

Daraus ergibt sich folgendes Modell:

Die farbigen Punkte spiegeln den Bitcoin-Preis wieder. Die graue Linie entspricht dem Stock-to-Flow Modell.

Bitte beachte: PlanB hat bei seinem Modell die 1 Millionen Coins, die in den ersten 7 Monaten von Satoshi Nakamoto erzeugt wurden, herausgerechnet. Ausserdem wurden Blöcke in der Vergangenheit schneller produziert als in den erwarteten 10 Minuten. Das Stock-to-Flow Verhältnis für die kommende Halving-Periode, welche bis 2028 andauert, ist damit eher bei 110.

Nach seinem Modell soll Bitcoin dadurch einen Durchschnittpreis von $532'400 erreichen.

Und der rasante Preisanstieg würde unmittelbar vor uns liegen.

Viele Leute fragen sich, woher das Geld für die Preisexplosion kommen soll. Ganz genau kann der niederländische Analyst diese Frage nicht beantworten. Er geht aber davon aus, dass Geld von Gold und Silber abfliessen wird, sich Millionäre und Milliardäre gegen die lockere Geldpolitik der Zentralbanken absichern wollen und Institutionen die Anlage mit der besten Rendite der letzten 10 Jahre für sich entdecken.

Die Kritiken des Stock-to-Flow Modells

Und das bringt uns zu den Kritikpunkten.

Auf der einen Seite hat PlanB für die Modellierung lediglich eine einfache lineare Regression verwendet. Diese ist nur bedingt komplex und kann potenzielle Störfaktoren wie das makroökonomische Umfeld nicht berücksichtigen. Wie sich der Bitcoin-Kurs verhält, wenn sich das Zinsumfeld wieder verändert oder der Krieg weiter eskaliert, ist nicht klar. Das Modell berücksichtigt per Definition nur die Angebotsseite. Die Nachfrage wird nicht beachtet.

Wir wissen allerdings, dass sich ein Preis immer durch Angebot und Nachfrage festsetzt.

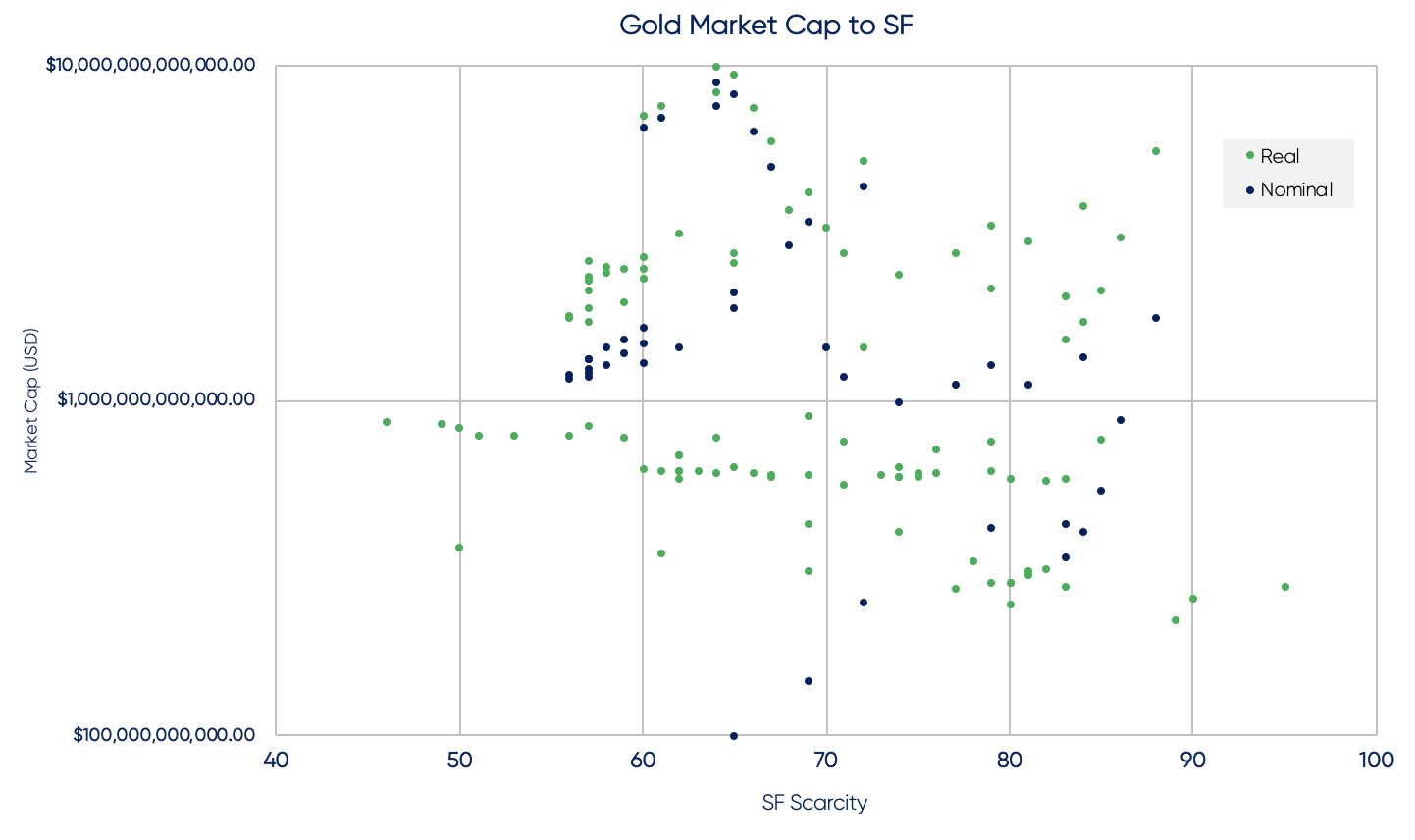

Auf der anderen Seite scheint es so, als hätte der Analyst gewisse Datenpunkte und Vergleiche bewusst gewählt, um das Modell möglichst positiv darzustellen. Wäre das Stock-to-Flow Verhältnis für den Bitcoin-Marktwert wirklich verantwortlich, dann würde man erwarten, dass das auch bei Gold der Fall ist.

Doch schaut man sich das Stock-to-Flow Verhältnis und der Marktwert von Gold in den letzten 115 Jahren an, erkennt man, dass keine Korrelation besteht.

Zudem sind in PlanB's Vorhersage vergangene Preisdaten ein grosser Teil des Modells. Die mathematische Berechnung ist jedoch stark vereinfacht und sagt lediglich aus: Weil Bitcoin in der Vergangenheit um X gestiegen ist, wird er auch in Zukunft um X steigen.

Doch wie wir wissen, sind vergangene Preisanstiege kein guter Indikator für zukünftige Erträge.

Unser Fazit

Schlussendlich sollte man das Stock-to-Flow Modell mit Vorsicht geniessen. Ein Preis von $532.400 in einem Jahr hört sich erstmals nach einem Traum an. Und wer weiss? Vielleicht erreichen wir ihn und das Modell bewahrheitet sich.

Doch letztendlich ist es lediglich ein Modell. Ein Modell, das übrigens schon mehrfach abgeändert wurde.

Und wie sagt man so schön?

Every model is wrong, but some are useful.

(Jedes Modell ist falsch, aber einige sind nützlich.)

Nützlich deshalb, weil das Modell vielen Leuten die Genialität von Bitcoin und dessen Halving-Mechanismus näherbringen konnte.